リスク・リターンの分析

物語形式で、企業年金資産運用について皆さまがお抱えになっていると思われる課題の解決について、解決策のヒントを具体的なデータを取り上げて分析します。

登場人物

| 南田 耕作 (東西精機、人事部所属、企業年金担当) |

|

| 内山 茂 (金融リスク・マネジメント・コンサルタント) |

※ 本ストーリーはフィクションであり、実在する団体・人物などとは一切関係ありません。

リスク・リターンの分析編

―都内某所。ターミナル駅近くの喫茶店。

| 週末、過去の金融市場の実績を確認し、年金運用のバックテスティングもやってみたけど、色々興味深い発見があったよ。 | |

| 僕も先週内山と別れてから「相談のお願いはしたものの、おんぶにだっこじゃ~、担当者として情けないし、内山に対しても失礼だな」と思い、せめて市場の実績だけでも自分で調べてみたんだ。 | |

| 流石、南田だな~。それじゃ~最初に南田の分析を聞かせてもらうことにしようか。 | |

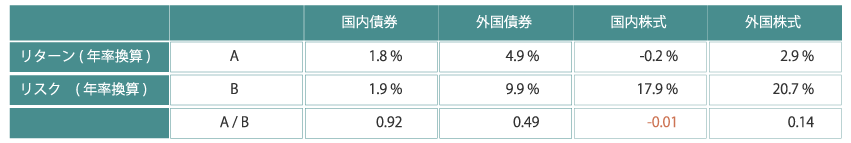

| 退職給付会計導入後の過去12年間(2001年4月から2013年3月まで)の、企業年金の標準的な運用対象である伝統的四資産のリターンのデータ実績は、この通りなんだけど… |

【 表1 】インデックスの実績(2001年4月~2013年3月) ※注1

| 内山には自明のことだろうけど、内外ともに債券のリターンが株式のリターンを上回っていた。 そしてリスクに対するリターンを見るために、リターンをリスクで割った数値(表1中、A/Bの計数)がどうかというと、これも国内債券が0.92、外国債券は0.49とリスクを取る意義が認められるとは思うんだけど、国内株式のマイナスは当然ながら、外国株式でも0.14と、リスクを取る意義を再考しなければならない数値だと思うんだよね、今後について同様とはいえないまでも。 |

|

| アベノミクス以降、リスク資産のリターンが急に上昇したものだから、つい過去のことを忘れてリスク資産のパフォーマンスが結構上がっていたように思いがちだけど、過去12年を見ると、外国株式でも2.9%のリターンに留まっているんだよね。 | |

| 失われた20年とは良く言われるけど、年金資産運用の主要リターン・ドライバーである内外株式のリターンも、この12年間低迷していたということだよね。 | |

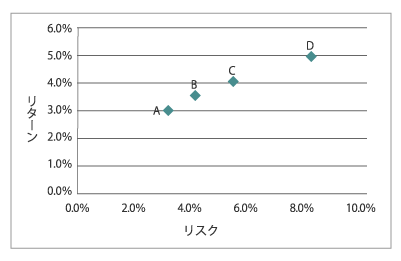

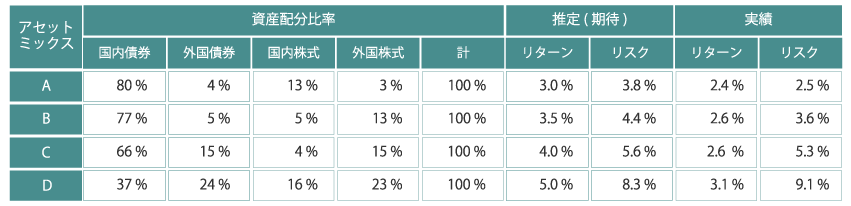

| さて、こちらは過去の年金資産運用の実績を4つのアセット・ミクスを用いて、2001年3月時点における推定(期待)リスク・リターン、及び、リスク・リターンの実績をバックテスティングして、算出してみたんだ。 |

【 表2 】アセットミックスのリスク・リターン推定および実績(推定時点:2001年3月、実績期間:2001年4月~2013年3月) ※注2

| 推定値は、ほぼ有効フロンティア上にあると思われるんだけど、実績は、ほぼフラットだね。 これじゃ、アセット・ミクスB、C及びDでは、結果論だけど、リスクを取った報酬がほとんどなかったということになる。 |

|

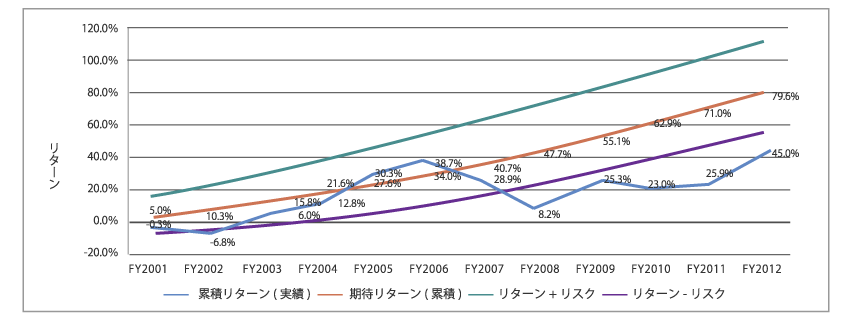

| 全くご指摘の通り。 そしてこれが、最もリスク・リターン推定値の高い「アセット・ミクスD」の累積リターンの推移。 |

【 図3 】累積リターン実績値(アセットミックスD、実績期間:2001年4月~2013年3月)

| 表面数字だけを見ていると、リターンの数値が一ケタ台だから、実績リターンが 推定値よりも低くても余り問題が無いように一見思ってしまうが、過去12年の累積で見ると、推定リターンの累積リターンが約80%であるのに対して実績の累積リターンは、45%だから、とても大きな差異だね。 | |

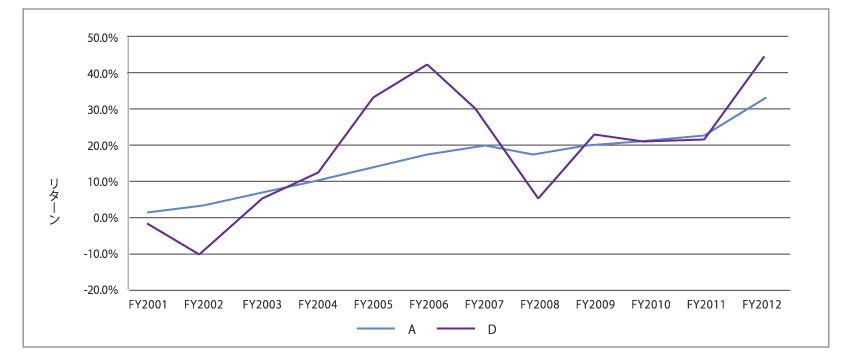

| それに、2002年度、及び2008年度から2012年度までの累積リターンの実績は「期待リターン(実績)からリスクを控除した水準」を下回っている。 そして、これが、最もリスク・リターン推定値の低い「アセット・ミクスA」及び最もリスク・リターン推定値の高い「アセット・ミクスD」の累積リターン(実績)の推移。 |

【 図4 】累積リターン実績値(アセットミックスAおよびD、実績期間:2001年4月~2013年3月)

| 「アセット・ミクスD」の累積リターン(実績)は、ハイリスクハイリターンそのものだね。これだけブレて、足元は「アセット・ミクスA」の累積リターン(実績)をやっと上回って来てはいるが。 正直、「アセット・ミクスD」のように、推定したリターンと実績がこれだけ異なると、年金運用担当者としては、リスクを抱えられないと思うな~。企業年金の母体に財務体力があって、追加拠出が出来るのであれば、それを担保にリスクを容認するということもあるとは思う。けど、それもリスクが推定値に収まっていればの話だが。 恐らく、ここの部分なのだろうな、常務が最初に認識してほしいと思ったところは。 但し、企業年金担当者同士の勉強会とかに出向いても、政策アセットミックスの策定方法には、現行の分散共分散法による政策アセット・ミクスの策定方法以外に妙案が無いようなことを言っており、居心地は悪いけど、受容している感があるんだ。 |

|

| 同僚に元年金コンサルタントがいるけど、企業年金では、先端的試みも見られるけど、まだまだそこまで行っていないところも多いと聞いた。 でも、結論から先に言うと、銀行、生保では、ALM、リスク管理は最先端レベルまで行っているし、海外の年金でも同様だから、彼らの運用戦略を研究し、手掛けていけば新たな運用戦略策定方法を見出していけると思うよ。 |

|

| 常務のことだから、少なくともそこまでの情報収集を期待しているのだろうな。 かなりハードルが高そうな気もするが、これまでの運用戦略策定方法に問題点があるとすれば、やらざるを得ないだろうな。 |

|

| 今日のところは、この辺まででいいかな。 | |

| あぁ、本当に勉強になったよ。漠然とイメージはしていたが、データを見て、納得した。 | |

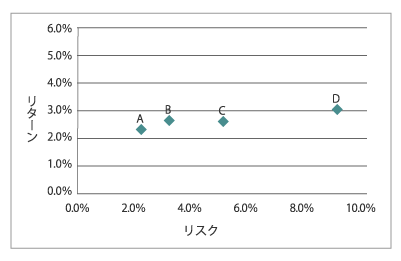

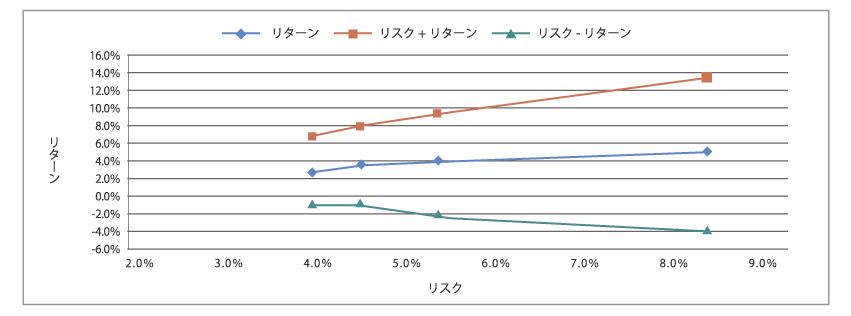

| それは良かった。 ところで、最後に、通常のアセット・ミクスの有効フロンティアを示すグラフには、リターンの中心値しか表示 されていないが、上に「リターン+リスク」、下に「リターン-リスク」の数値も追加してみた。 |

【 図5 】有効フロンティア図(推定時点:2001年3月)

| あ、このグラフは使えるね。昔いた財務部門の運用のリスクをわかっていない人の中には、「なんでうちの企業年金はもっとリスクを取って、運用の挽回をしようとしないんだ」なんて憤慨していたけど、こういう%E |