IFRS(国際財務報告基準)には、日本の退職給付会計基準に相当する基準としてIAS第19号『従業員給付』があります。2012年の日本基準の改正により、両者の違いは縮小しましたが、まだいくつかの違いが残っています。ここでは、両者の違いをピックアップして説明します。

[ 無料 ] 退職給付会計についての詳しい資料はこちら

退職給付債務等の計算方法の違い

IFRSと日本基準を比較すると、退職給付債務(※)、勤務費用の計算方法については、主に割引率、死亡率、期間帰属方法に違いがあります。

(※)退職給付債務は、実務ではDBOやPBOのように略語で表現されることが多いです。DBOはDefined Benefit Obligation(確定給付制度債務)、PBOはProjected Benefit Obligation(予測給付債務)の頭文字を取ったものです。基準上は、日本基準とIFRSではDBO、米国基準ではPBOが使われていますが、両者の意味するところに違いはありません。本記事はIFRSの解説記事のため、すべてDBOで統一しています。

割引率

割引率は、日本基準では「国債、政府機関債、優良社債の利回り」を基礎として決定しますが、IFRSでは「優良社債の利回り(優良社債について厚みのある市場が存在しない場合は国債の利回り)」を参照して決定します。

また、割引率の見直しについて、日本基準では退職給付債務に重要な変動が生じていない場合には見直さないことができる「重要性基準」がありますが、IFRSではこの記載はなく、毎期割引率を見直す必要があります。

次に、割引率の設定方法として、日本基準の『退職給付会計に関する数理実務ガイダンス』とIFRSの『IAS19に関する数理実務基準』(ともに日本年金数理人会・日本アクチュアリー会)では、下表にある方法が示されています。『IAS19に関する数理実務基準』の(ア)(イ)は、それぞれ日本基準の(ア)(イ)に相当するものと考えられます。(ウ)代替的な方法に関しては、例示として「(イ)の単一の加重平均の割引率に近似する単一の割引率」が挙げられていますので、日本基準における(ウ)(エ)が該当するかどうかは、個別に検討が必要になります。

| 日本基準 | IFRS(IAS第19号※) | |

|---|---|---|

| 基礎となる債券 | 国債、政府機関債、優良社債 | 原則、優良社債 |

| 重要性基準 | あり | なし |

| 設定方法 | (ア)イールドカーブ直接アプローチ (イ)イールドカーブ等価アプローチ (ウ)デュレーションアプローチ (エ)加重平均期間アプローチ |

(ア)イールドカーブ (イ)イールドカーブに基づく単一の加重平均の割引率 (ウ)代替的な方法 |

※設定方法については、『IAS19に関する数理実務基準』

死亡率

死亡率は、日本基準では『退職給付に関する会計基準』『退職給付に関する会計基準の適用指針』(ともに企業会計基準員会)において、死亡率の将来の変化に関して特段の規定はありません。『退職給付会計に関する数理実務ガイダンス』には「将来の死亡率の変化が合理的に見込まれ、かつ、重要性が高いと判断される場合には、これを織り込むことが考えられる」とありますが、織り込んで計算しているケースは稀であると思われます。 一方、IFRSでは「死亡率の予想される変動を考慮に入れる」と規定されており、『IAS19に関する数理実務基準』においても、「重要性および比例性を考慮して、制度の加入者および受給権者の将来の死亡率の予想される変化を反映させる」と規定されています。 したがって、IFRSでは原則として将来の死亡率の予想される変化は考慮すべきということになります。

特に、終身年金(保証期間付終身年金を含む)を支給する制度の場合、退職給付債務等への死亡率の影響が大きくなると考えられますので、留意する必要があります。

| 日本基準(※) | IFRS(IAS第19号) | |

|---|---|---|

| 死亡率の予想される変化 | 特段の言及はない | 考慮に入れる |

※『退職給付に関する会計基準』『退職給付に関する会計基準の適用指針』

期間帰属方法

期間帰属方法は、日本基準では「期間定額基準」もしくは「給付算定式基準」のいずれかの方法を選択適用しますが、IFRSでは「給付算定式基準」を適用することとなっています。

| 日本基準 | IFRS(IAS第19号) | |

|---|---|---|

| 期間帰属方法 | ・期間定額基準 ・給付算定式基準(著しい後加重の場合は均等補正が必要) |

・給付算定式基準(著しい後加重の場合は定額補正が必要) |

P/L費用計上額の違い

P/L費用計上額については、主に数理計算上の差異(再測定)、過去勤務費用、利息費用、期待運用収益(利息収益)に違いがあります。

数理計算上の差異(再測定)

数理計算上の差異(IFRSでは再測定)は、日本基準では「平均残存勤務期間以内の一定の年数で按分した額を毎期費用処理」しますが、IFRSでは、「発生年度に全額をその他の包括利益(OCI)で認識」し、その後の期間においてP/L純利益へ振り替える(リサイクルする)ことは禁止されています。

| 日本基準 | IFRS(IAS第19号) | |

|---|---|---|

| 数理計算上の差異(再測定) | 【連結財務諸表】 ・B/Sでは即時認識 ・P/Lでは遅延認識(OCI計上+リサイクル) 平均残存勤務期間以内の一定の年数で費用処理(一括処理も可) 【個別財務諸表】 ・B/S、P/Lで遅延認識 平均残存勤務期間以内の一定の年数で費用処理(一括処理も可) |

・B/Sでは即時認識 ・P/L純利益には計上せず、再測定とし てOCIに計上(リサイクルなし) |

過去勤務費用

過去勤務費用は、日本基準では平均残存勤務期間以内の一定の年数で按分した額を毎期費用処理するのに対して、IFRSでは発生年度に全額を費用処理するという違いがあります。

| 日本基準 | IFRS(IAS第19号) | |

|---|---|---|

| 過去勤務費用 | 【連結財務諸表】 ・B/Sでは即時認識 ・P/Lでは遅延認識(OCI計上+リサイクル) 平均残存勤務期間以内の一定の年数で費用処理(一括処理も可) 【個別財務諸表】 ・B/S、P/Lで遅延認識 平均残存勤務期間以内の一定の年数で 費用処理(一括処理も可) |

・B/S、P/Lで即時認識 P/Lでは、勤務費用の一部として認識 |

利息費用

利息費用は、日本基準では期首の退職給付債務に割引率を乗じて算定します。一方、IFRSでは同様に割引率を使用しますが、給付支払による退職給付債務の期中の変動を考慮に入れて算定することとされています。

期待運用収益(利息収益)

期待運用収益は、日本基準では長期期待運用収益率を設定したうえで、期首の年金資産に長期期待運用収益率を乗じて算定しますが、IFRSでは期待運用収益ではなく利息収益となり、割引率を使用して算定します。また、IFRSでは、掛金拠出および給付支払による年金資産の期中の変動を考慮に入れて算定することとされています。

B/S負債計上額の違い

B/S負債計上額は、主にB/Sに計上できる資産を「資産上限額」に制限するアセット・シーリングの規定に違いあります。

IFRSにはアセット・シーリングの規定がありますが、日本基準には規定がありません。

| 日本基準 | IFRS(IAS第19号) | |

|---|---|---|

| B/S負債計上額 | 【連結財務諸表】 退職給付に係る負債 =退職給付債務-年金資産 【個別財務諸表】 退職給付引当金 =退職給付債務-年金資産-未認識項目 |

純確定給付負債 =退職給付債務-制度資産 (±アセット・シーリングによる影響額) |

アセット・シーリング

アセット・シーリングとは、確定給付型の企業年金制度が積立超過である場合に、B/Sに計上できる資産を「資産上限額」に制限する規定です。

なお、退職一時金制度の場合、年金資産がないため、この規定による影響はありません。

アセット・シーリングの規定は『IAS第19号』(以下、「IAS19」)および『IFRIC解釈指針第14号』(以下、「IFRIC14」)に記述されていますが、日本の確定給付企業年金制度(以下、DB制度)において実務上想定される前提条件を踏まえてまとめ直したものが下記となります。(以下、退職給付債務を「DBO」と記載します。)

| 根拠規定 | アセット・シーリングの規定概要 |

|---|---|

| IAS19 | 下記(A)と(B)のいずれか小さい金額まで資産計上可能 (A) 制度資産 - DBO (B) 「将来掛金の減少による経済的便益」 |

| IFRIC14 | 「将来掛金の減少による経済的便益」 :「将来の勤務費用の現在価値」 - 「将来の標準掛金の現在価値」 〈特別掛金がある場合の追加処理〉 ・(C) 「将来の特別掛金の現在価値」 ≦ (B)の場合 ⇒資産計上上限は、「(B) - (C)」となる ・(C) 「将来の特別掛金の現在価値」 > (B)の場合 ⇒純確定給付負債の金額「DBO - 制度資産」が 「(C) - (B) 」の金額を下回っている場合に限り、 「(C) - (B) 」まで負債を追加計上 なお、資産を計上している場合には先に資産をゼロまで減額 |

(補足)

・将来の標準掛金や特別掛金の現在価値を算定するための計算基礎(割引率等)はDBO計算にて使用した計算基礎と同一のものを使用する必要がある。

・上記(B)について、IAS19では「将来掛金の減少による経済的便益」の他に、「制度からの返還による経済的便益」についての記述があるが、日本のDB制度では特殊なケースを除いてDB制度から会社への年金資産(退職給付信託は除く)の返還は認められていないため、表での記載は省略している。

・IFRIC14では「将来の標準掛金の現在価値」や<特別掛金がある場合の追加処理>は、最低積立要件がある制度であることが前提となるが、ここでは最低積立要件としてDB規約で定められる掛金(標準掛金、特別掛金)が該当するものとしている。

アセット・シーリングへ抵触するケース

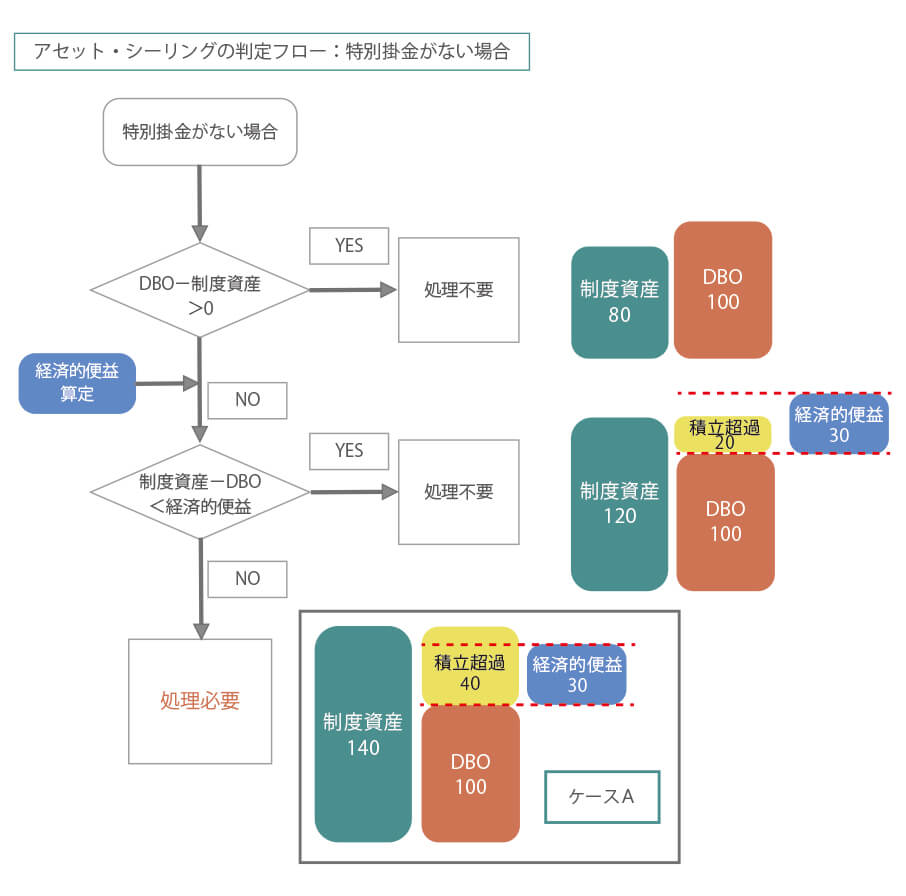

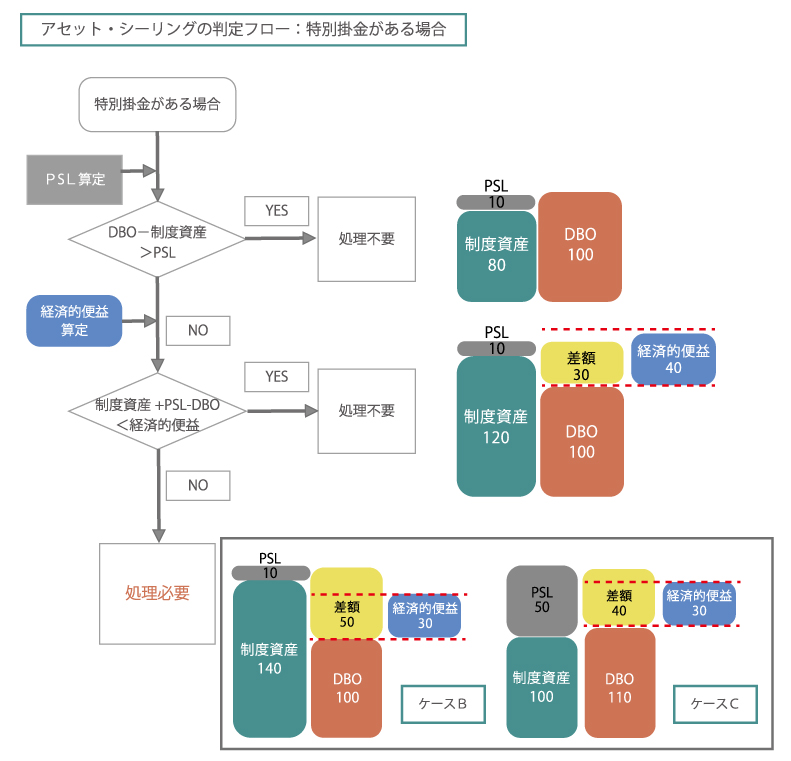

上記の規定概要における記載内容が複雑であるため、具体的なアセット・シーリングの判定方法について、「特別掛金がない場合」と「特別掛金がある場合」のそれぞれにおいて、フロー図を用いて解説します。

特別掛金がない場合

下図は特別掛金がない場合に、アセット・シーリングへ抵触するかどうかを示したフローになります。この場合、積立超過である場合(制度資産―DBO>0)、かつ、積立超過が経済的便益を上回る場合(制度資産-DBO>経済的便益)、その上回った額について、資産計上が制限されます。ケースAの場合、アセット・シーリングの影響額は10となります。

特別掛金がある場合

特別掛金がある場合はより判定条件が複雑になります。ケースBのように積立超過である場合(制度資産―DBO>0)、特別掛金がない場合と比べると、「将来の特別掛金の現在価値」(以下、「PSL」)分だけさらに資産上限額が制限されることとなります。ケースBの場合の、アセット・シーリングの影響額は20となります。

ここで注意しなければいけないのが、ケースCのような場合です。ケースCは、積立不足(制度資産―DBO<0)であるため、B/S上、資産ではなく負債を計上しているのですが、この場合、その負債計上額よりも、「PSL―経済的便益」が大きいため、その差額を追加で負債に計上する必要があります。ケースCの場合の、アセット・シーリングの影響額は10となります。

以上を改めてまとめると次のようになります。

| ケース | 特別掛金あり/なし | 積立超過/不足 | 状況説明 |

|---|---|---|---|

| ケースA | なし | 積立超過 (DBO<制度資産) |

制度資産がDBOを上回っており、アセットシーリ ングを考慮しなければ「制度資産ーDBO」の40を 会社のB/Sへ資産計上できるが、資産計上額は上限 額(経済的便益の額=30)に制限される。 ⇒アセット・シーリングの影響額:10 |

| ケースB | あり | 積立超過 (DBO<制度資産) |

制度資産がDBOを上回っており、アセットシーリ ングを考慮しなければ「制度資産ーDBO」の40を 会社のB/Sへ資産計上できるが、資産計上額は上限 額(「経済的便益-PSL」=20)に制限される。 ⇒アセット・シーリングの影響額:20 |

| ケースC | あり | 積立不足 (DBO>制度資産) |

制度資産がDBOを下回っており、アセットシーリ ングを考慮しなければ会社のB/Sへの負債計上額は 「DBO-制度資産」の10であるが、「PSLー経済的便 益」が20であるため、負債計上額が20となるまで さらに10追加で負債計上する。 ⇒アセット・シーリングの影響額:10 |

必要諸数値の入手

アセット・シーリングの影響額を算出するためには、以下の数値が必要となります。

- PSL(将来の特別掛金の現在価値)

- 経済的便益の額(将来の勤務費用の現在価値ー将来の標準掛金の現在価値)

これらの数値を評価するにあたって、計算前提(計算基礎)は退職給付債務計算に使用したものと同様とする必要があるので、通常、退職給付債務を委託している計算機関にこれらの数値についても追加で提供してもらうことになるかと思います。

その他の違い

その他の違いとして、簡便法の取扱いに違いがあります。

簡便法

IFRSにおいては、日本基準における簡便法(原則300名未満の小規模企業についての簡便的な債務評価方法)の取り扱いがありません。

IFRSでは、原則的な計算方法による退職給付債務が求められると考えられますが、一方でIFRSには「場合によっては、見積り、平均および簡便計算により、詳細な計算の信頼しうる近似値を求めることができるであろう」という規定もあり、個々の事情を踏まえて検討する必要があります。

| 日本基準 | IFRS(IAS第19号) | |

|---|---|---|

| 簡便法 | あり (原則として300名未満の小規模企業 については期末自己都合要支給額、 数理債務等を基礎した金額を退職給付 債務とみなすことができる) |

- (場合によっては、見積り、平均および 簡便計算により、詳細な計算の信頼し うる近似値を求めることができるであろう) |

| 【監修】株式会社IICパートナーズ

アクチュアリー・年金数理人や公認会計士が在籍する退職給付会計のプロフェッショナル集団。 |

退職給付債務計算でお困りなら是非ご相談ください

- 従業員数が300名に近づき、簡便法から原則法への移行を検討することになった。

- IFRS(国際財務報告基準)による計算が必要になった。

併せて、子会社についても原則法による退職給付債務を把握する必要が出てきた。 - 今依頼している委託会社の計算期間が長く、作業負荷が大きい。

- 計算内容が複雑でよくわからない。監査対応がいつも大変。

- 計算ソフトを利用しているが自分ひとりしか使えない。今後の引継ぎを考えるととても不安。

IICパートナーズでは、上記のようなお悩み相談をお客様よりお聞きします。

経験豊富なコンサルタントがいつでも疑問にお応えしサポートしますのでお気軽にご相談ください。

お客様の複雑な業務負担を減らし、正確な退職給付債務を導き出すお手伝いをいたします。

あわせて読みたい記事はこちら

IFRSの基礎と移行によるメリット・デメリット

将来改善死亡率に関する実務対応

IFRSの従業員給付(IAS19)に係る開示のために算定が必要な項目とは

IFRS導入に伴う退職給付債務(DBO)計算の原則法移行について

おすすめダウンロード資料はこちら

|

IFRS 導入にあたって、退職給付会計に関して事前に確認・検討しておいた方がよいと思われる5 つの項目に関して、日本基準とIFRS(IAS 第19 号)の違い、および実務上の対応方法について解説しています。 |

|

他社との違いや、委託先を決定する前に知っておいて欲しい選定のポイントをまとめていますので、ぜひ社内検討の際にご利用ください。 |

IICパートナーズの退職給付債務計算サービスは、単に計算結果を報告するだけでなく、経験豊富なコンサルタントが退職給付会計業務全般を直接サポートするサービスです。

業務上の課題やご担当者さまの悩み解決、業務負荷軽減に役立ちます。

お役立ち情報

【2026年2月25日(水)開催】退職給付会計セミナー「決算直前!退職給付債務の確定プロセスを仕組みから理解する」(参加無料)

セミナー情報詳細 日時: 2026年2月25日(水)15時00分~15時50分(視聴開始:14時55...

【参加レポート】国際カンファレンスで見た海外の企業年金の注目トピック

当社IICパートナーズは、国際的なネットワークであるアベリカグローバル(Abelica Global...

【2026年2月13日(金)開催】退職給付会計セミナー「実務に直結!仕訳とワークシートの基礎を演習で学ぼう」(参加無料)

セミナー情報詳細 日時: 2026年2月13日(金)14時00分~16時00分(視聴開始:13時55...

イレギュラーな事象が発生しても、IICPに相談できる環境があるので安心しています!|大和ハウス工業様

「グループ企業特有の頻繁に発生するイレギュラーな事象もサポートいただいています。」 大和ハウス工業株...

事例紹介

イレギュラーな事象が発生しても、IICPに相談できる環境があるので安心しています!|大和ハウス工業様

「グループ企業特有の頻繁に発生するイレギュラーな事象もサポートいただいています。」 大和ハウス工業株...

コンサルタントの専門性とコミュニケーション力で、組織再編も制度変更もスムーズに解決できています!|セガサミーHD様

「専門家が窓口として直接対応し、課題を瞬時に解決してくれています。 社内事情も把握していただき、バッ...

弊社の事情を汲んだ担当者のサポートとスピード感で、原則法への移行もスムーズに実現できました!|北海道エアポート様

「簡便法から原則法に移行することで知らない専門用語もたくさん出てきましたが、 IICPの親切なサポー...

難しい退職給付会計業務もマニュアルやツールで引き継ぎが可能になりました!|JA秋田ふるさと様

「何も分からず一人で不安でしたが、IICPが何でも相談に乗ってくれるので、心の拠り所になっています。...