退職給付会計とは、労働の対価として退職以後に従業員へ支給される給付(退職給付)のために会社が負っている支払義務を、財務諸表に適切に反映させるための会計処理です。

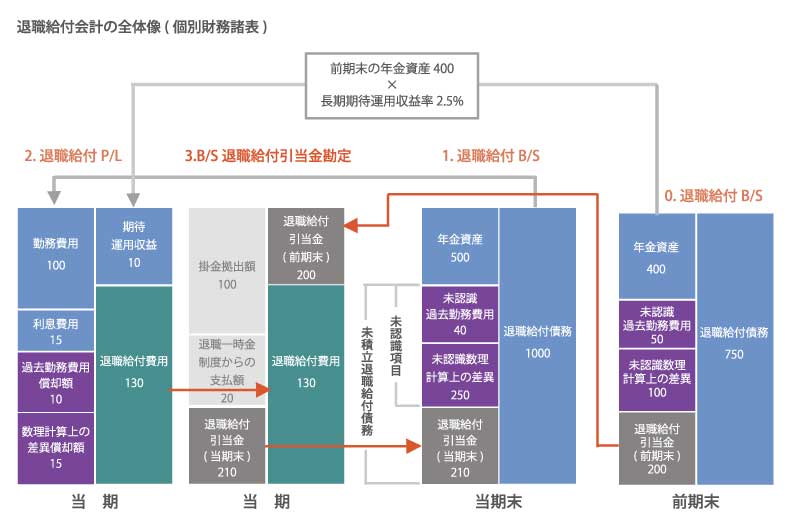

ここでは退職給付会計(個別財務諸表)の全体像を図解で説明します。

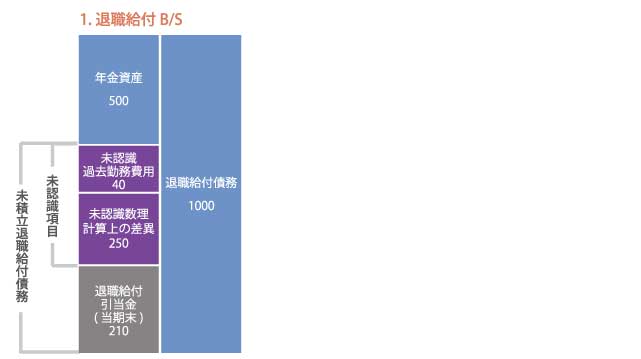

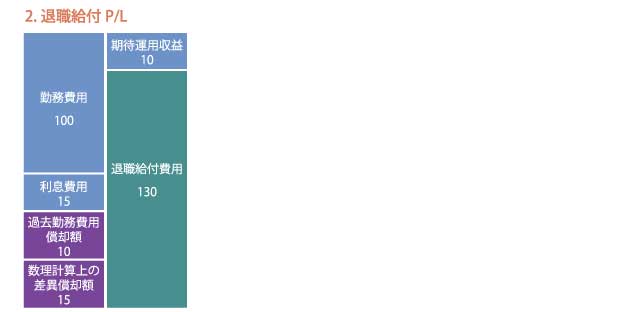

退職給付B/Sの各項目(退職給付債務、年金資産、退職給付引当金など)および退職給付P/Lの各項目(勤務費用、利息費用など)の関係について、理解を深めましょう。

退職給付会計の仕訳やワークシートについて、学びたい方は下記のページをご覧ください。

[ 無料 ] 退職給付会計についての詳しい資料はこちら

退職給付会計の全体像(個別財務諸表)

退職給付会計における各項目とそれぞれの関係を図解したものが下記の図になります。この内、退職給付会計の中心になるのは「1.退職給付B/S」と「2.退職給付P/L」です。「3.B/S退職給付引当金勘定」も含め、一つずつ見ていきましょう。

(数理計算上の差異は、当期発生額を翌期から償却する前提としています。)

「1.退職給付B/S」で算定される「退職給付引当金」

はじめに、退職給付債務と退職給付引当金の違いを整理しておきましょう。

退職給付債務は「退職給付の支払義務」であり、退職給付引当金はその退職給付債務を基に算定した「負債として計上する額」のことです。この図は両者の関係を表すものとなっています。

当期末において、期末までの勤務に相当する債務である退職給付債務1000から年金資産の時価500を控除した金額である500が、未積立退職給付債務、すなわち「積立不足」となります。

未積立退職給付債務(積立不足)500 = 退職給付債務1000 - 年金資産500

一見すると、この未積立退職給付債務500の全額を会社本体のB/Sに負債として計上すべき、とも考えられますが、日本の退職給付会計基準(個別財務諸表)では、この未積立退職給付債務から2つの未認識項目(未認識過去勤務費用、未認識数理計算上の差異)を控除した残額のみを「退職給付引当金」として負債計上すればよい、という扱いになっています。すなわち、退職給付引当金は、以下の算式により算定されることになります。

退職給付引当金210 = 退職給付債務1000 - 年金資産500 - 未認識項目290

2つの未認識項目は、債務としては既に発生しているのですが、それぞれ理由があって遅延認識(即時に負債、費用として認識するのではなく、将来一定の期間に渡って認識)することが認められています。

「2.退職給付P/L」で算定される「退職給付費用」

「2.退職給付P/L」における退職給付費用の算定プロセスを見ていきます。「2.退職給付P/L」では、会社本体のP/Lに計上される「退職給付費用」を5つの構成要素の合計額として算定しています。すなわち、退職給付費用は以下のように算定されます。

退職給付費用130 = 勤務費用100 + 利息費用15 + 過去勤務費用償却額10 +数理計算上の差異償却額15 - 期待運用収益10

勤務費用

5つの構成要素のうち、最も重要なものが「勤務費用」です。勤務費用とは、「退職給付債務のうち当期1年分」というイメージです。

利息費用

5つの構成要素のうち、勤務費用と同様、退職給付債務の算定プロセスにおいて必然的に発生するもので、割引計算の副産物として発生するものが「利息費用」です。利息費用とは、「時の経過により発生する退職給付債務の利息」であり、期首の退職給付債務に割引率を乗じて算定されます。

過去勤務費用償却額

5つの構成要素のうち、未認識項目の当期償却額2つのうちの1つです。「過去勤務費用」とは、「退職給付水準の改訂等に起因して発生した退職給付債務の増加(減少)額」です。

この「過去勤務費用」は、既に発生した債務ですが、遅延認識が認められています。その過去勤務費用の当期における償却額が過去勤務費用当期償却額となります。

数理計算上の差異償却額

5つの構成要素のうち、未認識項目の当期償却額2つのうちの1つです。「数理計算上の差異」とは、「退職給付債務計算および運用収益計算における見積数値と実績数値との差異、および見積数値の変更による差異」です。

この「数理計算上の差異」は、既に発生した債務ですが、遅延認識が認められています。その数理計算上の差異の当期における償却額が数理計算上の差異当期償却額となります。

期待運用収益

5つの構成要素のうち、必ず控除項目となるものが期待運用収益です。「期待運用収益」とは、年金資産の運用により生じると合理的に期待される計算上の収益であり、期首の年金資産に長期期待運用収益率を乗じて算定されます。

「3.B/S退職給付引当金勘定」の意味合い

「3.B/S退職給付引当金勘定」には以下の2つの意味合いがあります。

・「退職給付B/S」と「退職給付P/L」を結ぶ連結環

・退職給付引当金の増減推移(フロー)

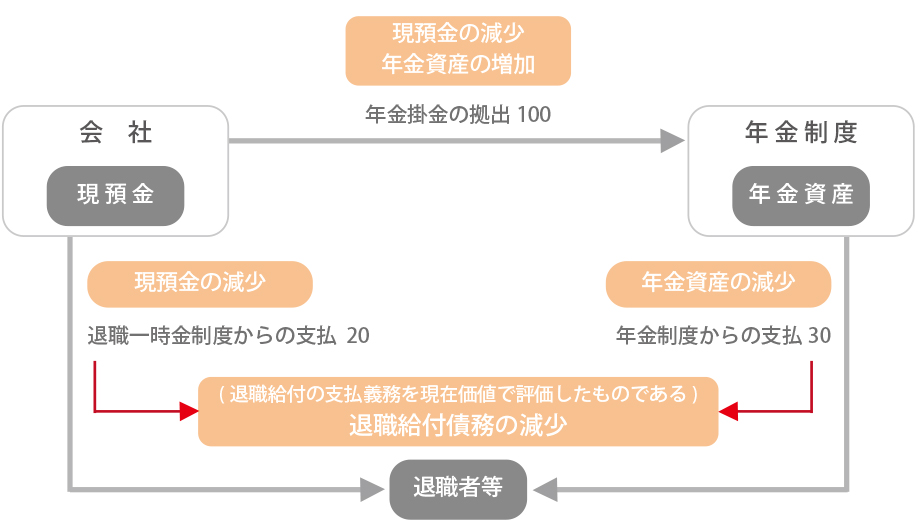

期中における退職給付引当金の増加要因は「退職給付費用」です。 一方、期中における退職給付引当金の減少要因は2つのキャッシュアウト項目、すなわち、「掛金拠出額」と「退職一時金制度からの支払額」です。

2つのキャッシュアウト項目が、退職給付引当金の減少要因となる理由は多少異なっています。

まず、「掛金拠出額」の場合は、その分だけ年金制度にある年金資産が増加するので、「退職給付引当金=退職給付債務-年金資産-未認識項目」という算式により差額として算定される退職給付引当金が減少するのです。

次に、「退職一時金制度からの支払」の場合は、その分だけ「従業員等に対する退職給付の支払義務」が小さくなるので、この「退職給付の支払義務」を現在価値に直した「退職給付債務」も小さくなります。したがって、「退職給付引当金=退職給付債務-年金資産-未認識項目」という算式により算定される退職給付引当金が減少するのです。ただし、この減少する額は、退職者の退職給付債務分ではなく、退職者への支払額になります。

ちなみに、もう一つのキャッシュの動き、すなわち「年金制度からの支払」の場合も「従業員等に対する退職給付の支払義務」が小さくなり、「退職給付債務」も小さくなります。

一方で、「年金制度からの支払」により「年金資産」も小さくなります。この「退職給付債務」の減少額(年金制度からの支払額)と「年金資産」の減少額が一致するため、「退職給付引当金=退職給付債務-年金資産-未認識項目」という算式により算定される退職給付引当金には影響を与えない(=「3.B/S退職給付引当金勘定」には出てこない)ことになるのです。

退職給付引当金の算定(フローベースでの算定)

退職給付引当金の増加要因1つと減少要因2つを当期首の退職給付引当金に加減算することにより、当期末の退職給付引当金を「フローベース」で算定することができます。

当期末の退職給付引当金210=当期首の退職給付引当金200+退職給付費用130-掛金拠出額100-退職一時金制度からの支払額20

退職給付引当金の算定(ストックベースでの算定)

「フローベース」で算定した当期末の退職給付引当金は、「1.退職給付B/S」において下記算式により「ストックベース」で算定した当期末の退職給付引当金と必ず一致します。

当期末の退職給付引当金210=退職給付債務1000-年金資産500-未認識項目290

退職給付引当金と前払年金費用

退職給付引当金は、ストックベースの場合「退職給付債務-年金資産-未認識項目」という算式により算定されますが、この算定結果が負の値となった場合、その金額を負債ではなく資産すなわち「前払年金費用」として計上します。

退職給付会計において期中で留意すべきこと

期中で制度変更を行った場合

期中で退職給付制度の制度変更等を行った場合には、制度変更による過去勤務費用や退職給付制度の終了の損益が発生します。過去勤務費用は「制度改訂日」(労使合意の結果、規程や規約の変更が決定され周知された日)、終了損益は終了時点で測定されるため、当該日付が期末以外の場合には期中で計算が必要となります。具体的には、以下のようなケースが該当します。

A.過去勤務費用が発生する場合

- 最終給与比例制からポイント制へ変更した場合

- 給付の計算に用いる支給率を変更した場合

- その他退職給付制度の水準を見直した場合

- 新たに退職給付制度を導入した場合

- 退職給付制度の対象者を追加した場合(特定の職種、非正規社員の正社員化等)等

どれも退職給付の算定式や水準が変わるような制度変更になります。

B.退職給付制度の終了に該当する場合

- 確定給付企業年金制度を解散・廃止する場合

- 退職一時金制度を廃止し過去分を清算する場合

- 退職一時金制度等の過去分を確定拠出年金制度へ移換する場合

- 希望退職等を募った場合

- 工場の閉鎖等による早期退職の場合 等

どれも過去分の給付を予定よりも早期に支払い退職給付制度の規模が小さくなるような場合になります。4,5についてはいわゆる大量退職と呼ばれるもので、ある程度大きな規模の退職が発生した場合に処理が必要なものです。その一つの目安としては『退職給付制度間の移行等に関する会計処理』(企業会計基準委員会)において「概ね半年以内に30%程度の退職給付債務が減少するような場合」と例示されています。これが一つの目安にはなりますが、その内容に応じて総合的に判断する必要があります。

C.人事制度に関する制度改訂を行った場合

- 給与体系の変更を行った場合(最終給与比例制度の場合)

- 定年年齢の変更を行った場合

直接的に退職給付に関する制度の改訂を行っていなくても、このような人事制度の改訂を行った場合にはA.と同様に過去勤務費用が発生する場合があります。退職金規程自体の変更を伴わないことも多く、忘れがちなため特に留意が必要です。

予算(決算見込み)数値の作成

退職給付費用や退職給付引当金等の退職給付会計の諸数値について、予算(決算見込み)と決算の数値で毎年大きく変動してしまい経営層への説明に困っているという相談を受けることがあります。退職給付債務計算においては様々な前提を置いて計算を行っているため、前提条件自体が変わった場合や前提と実績に乖離が見られると予算(決算見込み)と決算時で思わぬ数理計算上の差異が発生することがあります。

予算(決算見込み)と決算で退職給付会計諸数値が変動する場合

- 国債や社債の金利水準が前期末に比べて大きく変動している場合

- 財政再計算等により退職率や予想昇給率等の計算の前提を見直した場合

- 例年に比べて退職者が多かった場合や少なかった場合

- 例年に比べて昇給や昇格が多かった場合や少なかった場合

- 確定給付企業年金制度において、年金資産の運用実績が長期期待運用収益率と比べて乖離している場合

精度の高い予算(決算見込み)数値作成のため

最も簡単な対応方法としては、決算時期以外の時点で予算用の退職給付債務計算を計算委託機関へ依頼する方法があります。決算とは別に一時点追加で計算することとなりますので、一般に計算委託機関へ支払うコストが増えてしまうというデメリットはありますが、ある程度早い段階で期末の決算の見込みの数値や翌期の予算の数値が把握できるというメリットがあります。特に上記2の退職率や予想昇給率の見直しに関しては、概算では影響額を把握することが難しいため予算計算を行っておくことを勧めます。

また、毎年のように予算(決算見込み)と決算の数値の変動が大きいようなケースでは、そもそも退職給付制度設計において何か根本的な対応が必要な場合もあります。そのような場合は制度設計そのものの見直しについて検討するのもよいと思います。

複数事業主制度について

「複数事業主制度」とは、「複数の事業主が共同して一つの企業年金制度を設立している場合の当該制度のこと」をいいます。具体的には、連合型および総合型の厚生年金基金制度または確定給付企業年金制度が複数事業主制度に該当します。

複数事業主制度の会計処理

複数事業主制度特有の問題点

複数事業主制度であっても、本来であれば、退職給付会計の原則的な処理を行なう必要があります。すなわち、事業主ごとの退職給付債務(DBO)を算定し、事業主ごとの年金資産の時価を集計し、「DBO-年金資産-未認識項目」により、事業主ごとの退職給付引当金を計上する必要があります。

しかし、複数事業主制度には、特有の問題点があるため、通常、この原則的な処理を行なうことができません。特有の問題点とは、「年金資産を事業主ごとに運用しておらず一括して運用しているため事業主ごとの年金資産残高が集計できない」という点です。

年金資産を合理的に按分できるか否か

事業主ごとの年金資産残高が集計できないとしても、年金資産を合理的に各事業主へ按分できれば、退職給付会計の通常処理を行なうことは可能です。年金資産を合理的に各事業主へ按分できるか否かは、下記AおよびBの要件をすべてみたすか否かで判断します(下記AおよびBの要件をすべてみたす場合のみ、年金資産を合理的に按分できないと判断されます)。

年金資産を合理的に按分できるか否かの判断要件

A) 事業主ごとに未償却過去勤務債務に係る掛金率や掛金負担割合等の定めがなく、掛金が一律に決められている。

B)親会社等の特定の事業主に属する従業員に係る給付等が制度全体の中で著しく大きな割合を占めていない。

上記AおよびBのいずれか一つでもみたさない場合は、年金資産を合理的に各事業主へ按分できるケースに該当し、退職給付会計の原則的な処理を行ないます。 なお、年金資産の合理的な按分基準は、以下の1~5の方法が例示されています

年金資産の按分基準

- 「退職給付債務」の比率

- 「数理債務-未償却過去勤務債務」の比率

- 「数理債務」の比率

- 「掛金累計額」の比率

- 「年金財政計算における資産分割の額」の比率

年金資産を合理的に按分できない場合の会計処理(例外処理)

上記AおよびBの2要件をいずれもみたす場合には、年金資産を合理的に按分できない場合として、退職給付会計の原則的な処理が免除されます。

この場合の会計処理としては、掛金の要拠出額を費用処理し、期末時点で未払掛金があればこれを未払金として負債計上することになります。したがって、DBOを算定する必要はありません。ただし、年金制度全体の直近の積立状況等について注記する必要があります。

例外処理を採用している複数事業主制度に関する追加注記事項

- 年金制度全体の直近の積立状況(年金資産額、年金財政上の数理債務と最低責任準備金の合計額、その差引額)

- 年金制度全体の掛金等に占める自社の割合(または加入人数割合あるいは給与総額割合)

- 上記1.および2.に関する補足説明

| 原則 | |

| 複数事業主制度についても他の制度と同様、退職給付債務および年金資産を把握して退職給付B/Sに計上する | |

| 特有の問題点 | |

| 退職給付会計の原則的処理を行うにあたって必要となる「各企業の年金資産額」を正確に把握できない | |

年金資産額を合理的に按分できるかどうか? |

|

| できる |

できない |

| 原則法 ● 企業ごとに企業固有の計算基礎に基づいた退職給付債務を算定する ● 以下の基準で年金資産を按分 1.「退職給付債務」の比率 2.「数理債務-未償却過去勤務債務」の比率 3.「数理債務」の比率 4.「掛金累計額」の比率 5.「年金財政計算における資産分割の額」の比率 |

例外処理 ● 退職給付債務の計算は不要 ● 事業主負担分の参考指標として 1.「掛金拠出割合」の比率 2.「制度の加入人数」の比率 3.「制度の給与総額」の比率 |

| ● 原則的な会計処理を行う すなわち、個別企業の退職給付債務から年金資産按分額および未認識項目を控除した額を退職給付B/Sに計上 |

● 掛金要拠出額を退職給付費用としてP/Lに計上 また、以下の注記が必要 1.年金制度全体の直近の積立状況 2.年金制度全体の掛金等に占める自社の割合 3.上記1.および2.に関する補足説明 |

| 【年金資産を合理的に按分できない判断要件(すべて該当した場合、合理的に按分できないと判断)】 1.事業主ごとに未償却過去勤務債務に係る掛金率や掛金負担割合などの定めがなく、掛金が一律に決められている 2.親会社等の特定の事業主に属する従業員に係る給付等が制度全体の中で著しく大きな割合を占めていない |

|

| 【監修】株式会社IICパートナーズ

アクチュアリー・年金数理人や公認会計士が在籍する退職給付会計のプロフェッショナル集団。 |

おすすめダウンロード資料はこちら

|

退職給付会計の全体像をつかみ、基本的な会計処理を理解するために退職給付会計のB/SとP/Lを図解でマップ化し、退職給付会計に関わるさまざまな要素を関連付けて解説しています。 |

IICパートナーズの退職給付債務計算サービスは、単に計算結果を報告するだけでなく、経験豊富なコンサルタントが退職給付会計業務全般を直接サポートするサービスです。

業務上の課題やご担当者さまの悩み解決、業務負荷軽減に役立ちます。

お役立ち情報

【2026年3月10日(火)開催】退職給付会計セミナー「連結決算の不安を解消!単体との違いから仕訳まで」(参加無料)

セミナー情報詳細 日時: 2026年3月10日(火)15時00分~16時30分まで(視聴開始:14時...

【2026年2月25日(水)開催】退職給付会計セミナー「決算直前!退職給付債務の確定プロセスを仕組みから理解する」(参加無料)

セミナー情報詳細 日時: 2026年2月25日(水)15時00分~15時50分(視聴開始:14時55...

【参加レポート】国際カンファレンスで見た海外の企業年金の注目トピック

当社IICパートナーズは、国際的なネットワークであるアベリカグローバル(Abelica Global...

【2026年2月13日(金)開催】退職給付会計セミナー「実務に直結!仕訳とワークシートの基礎を演習で学ぼう」(参加無料)

セミナー情報詳細 日時: 2026年2月13日(金)14時00分~16時00分(視聴開始:13時55...

事例紹介

イレギュラーな事象が発生しても、IICPに相談できる環境があるので安心しています!|大和ハウス工業様

「グループ企業特有の頻繁に発生するイレギュラーな事象もサポートいただいています。」 大和ハウス工業株...

コンサルタントの専門性とコミュニケーション力で、組織再編も制度変更もスムーズに解決できています!|セガサミーHD様

「専門家が窓口として直接対応し、課題を瞬時に解決してくれています。 社内事情も把握していただき、バッ...

弊社の事情を汲んだ担当者のサポートとスピード感で、原則法への移行もスムーズに実現できました!|北海道エアポート様

「簡便法から原則法に移行することで知らない専門用語もたくさん出てきましたが、 IICPの親切なサポー...

難しい退職給付会計業務もマニュアルやツールで引き継ぎが可能になりました!|JA秋田ふるさと様

「何も分からず一人で不安でしたが、IICPが何でも相談に乗ってくれるので、心の拠り所になっています。...